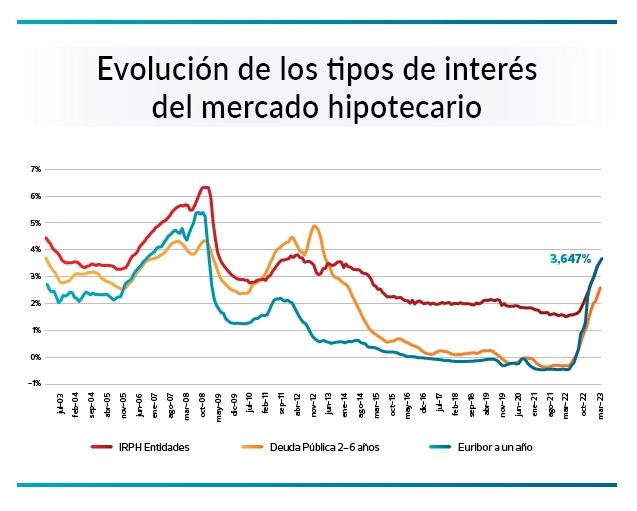

Las tensiones generadas por la crisis bancaria y los problemas en bancos como Silicon Valley Bank y Credit Suisse han puesto en el centro de atención la política de subidas de tipos de los bancos centrales. Tras experimentar fuertes oscilaciones en su cotización diaria, el Euríbor se ha estabilizado y cerró marzo en el 3,647%, lo que representa un aumento con respecto a febrero, pero a cierta distancia de las subidas fuertes de meses anteriores.

el euribor llegó en marzo a 3,647%

En febrero de 2016, el Euríbor se situó en negativo por primera vez en la historia. Durante más de 6 años, este índice de referencia permaneció siempre en tasas negativas, alcanzando su mínimo histórico de -0,504% en enero de 2021. Sin embargo, un año después, en enero de 2022, el Euríbor inició un ascenso imparable que continúa, alcanzando un 3,647% en marzo de 2023.

Desde su creación en junio de 1999, el Euríbor ha sufrido tres periodos de subidas.

- El primero fue entre junio de 1999 y agosto de 2000, en el que subió 2,5 puntos, alcanzando un máximo de 5,248%, debido a la subida de tipos de interés por parte del Banco Central Europeo.

- El segundo fue entre junio de 2005 y julio de 2008, en el que subió 3,25 puntos, llegando a un máximo de 5,393%, debido al alza de tipos de interés para controlar la inflación provocada por el alza del precio del petróleo.

- El tercero fue entre marzo de 2010 y julio de 2011, en el que el Euríbor sufrió un repunte de 1 punto, llegando a un máximo de 2,183%, coincidiendo con la crisis de deuda de las economías de la zona euro.

La subida actual supera todas las anteriores, y ya son más de 4 puntos desde los mínimos, lo que representa una pesada carga para los hipotecados a tipo variable.

El índice hipotecario más común ha seguido subiendo en marzo respecto al mes anterior, fijándose en el 3,647%. Aunque se trata de un aumento de más de 0,1 puntos con respecto a febrero, el Euríbor ha frenado su tendencia alcista desde mediados de marzo, lo que da una sensación de cierta estabilidad en un mes marcado por el caos bancario en Estados Unidos y Europa. Muchos analistas cuestionan la subida de tipos que están realizando los bancos centrales.

La inflación de marzo ha descendido bruscamente, situándose en el 3,3%. Sin embargo, esto se debe a que, al tratarse de un cálculo interanual, se compara con los datos de marzo de 2022, cuando se produjo una enorme subida de los precios de la electricidad y de los carburantes, que ahora están más ajustados. La inflación subyacente, que excluye los productos más volátiles (alimentos no elaborados y energía), ha disminuido solo una décima este mes, hasta el 7,5%. Esto indica que la inflación sigue muy lejos de los objetivos que el Banco Central Europeo considera adecuados, en torno al 2%.

Cuotas más caras

En términos interanuales, la subida del Euríbor es de 3,884 puntos, pues el pasado mes de marzo de 2022 el índice todavía estaba en negativo, concretamente en -0,237%. Esta subida se notará mucho entre quienes deban revisar sus cuotas con ese índice, la cuota mensual de la hipoteca subirá en torno a unos 190 euros por cada 100.000 euros de capital pendiente, lo que supone pagar unos 2.280 euros más al año por cada 100.000 euros.

¿Seguirá subiendo el Euríbor?

Dada la actual incertidumbre es difícil saber hasta cuanto pueden subir los tipos de interés y durante cuánto tiempo. En estos momentos nos encontramos con dos situaciones que afectan a los tipos de interés:

- Por un lado, seguimos teniendo una inflación muy alta, que los bancos centrales de las distintas economías, entre ellas el Banco Central Europeo, intentan frenar subiendo los tipos de interés, lo que inevitablemente provoca subidas del euríbor

- Por otro lado, nos enfrentamos a una desaceleración de las economías y a una posible crisis financiera por la caída de Silicon Valley Bank y Credit Suisse, algo que una subida de tipos puede agravar aún más: el Banco Central Europeo tendrá que buscar un equilibrio entre el control de la inflación y evitar el parón de las economías de la zona euro.

En este panorama es muy difícil hacer previsiones. La prioridad en estos momentos es tratar de atajar la inflación, con lo que es realista pensar que los tipos seguirán subiendo, pero se trata de evitar también la desaceleración económica, con lo que es preciso buscar un equilibrio.

Cambios en las ofertas hipotecarias

Lo que sí esta produciendo es un cambio en las condiciones de las hipotecas que ofrecen los bancos. Prácticamente todas las entidades están subiendo los intereses en sus ofertas de hipotecas a tipo fijo y están bajando tanto los tipos de interés iniciales como los diferenciales aplicables en las hipotecas a tipo variable, lo que indica que las entidades financieras también creen que el repunte de los tipos de interés será más acusado que el inicialmente previsto: ahora es imposible contratar hipotecas a tipo fijo a un plazo de 15 años con un interés nominal anual por debajo del 2%.

Hay que recordar que para ofrecer un tipo de interés fijo a un determinado plazo, las entidades utilizan las previsiones de evolución de tipos de sus departamentos de análisis y siempre ofrecerán un tipo más alto que el que ellos prevean a largo plazo. Teniendo en cuenta las actuales ofertas de préstamos a tipo fijo, no parece que los bancos prevean subidas importantes de los tipos a medio y largo plazo. Solo un error en las predicciones de los bancos, algo poco probable, favorecería a los que contraten un fijo respecto a un variable

Además, en un contexto de subida de tipos, lo más favorable para los bancos debería ser mantener o aumentar su cartera de hipotecas a tipo variable. Lo más recomendable para quienes opten por hipotecas de este tipo que calculen un margen de ahorro o ingresos suficientes para hacer frente a las subidas de cuota que se producen a lo largo de la vida del préstamo.

¿Estás buscando hipoteca?

Tanto si la prefieres fija como si optas por un préstamo con tipo de interés variable, te animamos a comparar las mejores condiciones. Busca las mejores condiciones en nuestro comparador de préstamos hipotecarios:

–> Comparador de préstamos hipotecarios