La entrada en vigor hace varios años del nuevo valor de referencia de Catastro introdujo una modificación importante en el mercado inmobiliario. Ese valor es la base mínima para calcular impuestos tan importantes como el de Sucesiones y Donaciones, el de Transmisiones Patrimoniales y el de Actos Jurídicos Documentados.

El cálculo sobre el nuevo valor de referencia catastral lo realiza la Dirección General del Catastro en base a una serie de datos de mercado y aplicando un porcentaje de minoración. Ese valor, que se puede conocer a través de la Sede Electrónica del organismo, se aprueba con carácter anual.

¿Dónde surgen las discrepancias? En un aspecto fundamental: no tiene en cuenta las características particulares de los inmuebles. Es ahí donde pueden manifestarse notables diferencias entre ese valor que se considera de mercado (y la base mínima para tributar) y el real (por el que se cierra la operación de compraventa).

Un sencillo ejemplo para entenderlo mejor: el valor de referencia será el mismo para dos viviendas similares de un mismo edificio, a pesar de que una esté reformada y otra no. Así, si la vivienda sin reformar se vende por un precio inferior al nuevo valor de referencia de Catastro, estará sujeta a la misma carga impositiva que la vivienda reformada que se vendería por un precio más alto.

¿Qué ocurre si hay discrepancias con el valor de referencia de Catastro?

Cuando surjan diferencias, los contribuyentes siempre van a tener que tributar por el valor más elevado, ya sea el de las escrituras o el del Catastro, que se considera una base mínima. Esto supone una clara desventaja para muchos contribuyentes, que pueden estar obligados a calcular los impuestos a partir de una base superior al precio real del inmueble.

De esta forma, ante una discrepancia en el valor catastral caben dos posibilidades:

1. Tributar por el valor de referencia oficial e iniciar posteriormente un procedimiento de reclamación, solicitando la rectificación de la autoliquidación y la devolución de los ingresos indebidos.

2. Tributar por el valor de la escritura, recurriendo posteriormente la liquidación que notifique la Administración. Esta segunda vía conlleva el riesgo de sanciones, puesto que tributar por debajo del valor de referencia de Catastro implica incurrir en un fraude. No solo eso, sino que el contribuyente debería afrontar los intereses de demora correspondientes. Por lo tanto, conviene analizar si merece la pena correr el riesgo o no.

En cualquiera de los casos, un aspecto esencial es que la persona que considera que hay una discrepancia es quien debe demostrar que el valor de referencia de Catastro no se ajusta al de mercado.

¿Cómo resolver las discrepancias?

Para rectificar ese valor de referencia que se considere no ajustado a la realidad, es necesario aportar algún tipo de prueba objetiva que se pueda considerar admisible en un procedimiento administrativo. La vía más eficaz es realizar una tasación independiente que demuestre que el valor del inmueble se corresponde con el que aparece en la escritura y no con el “oficial”.

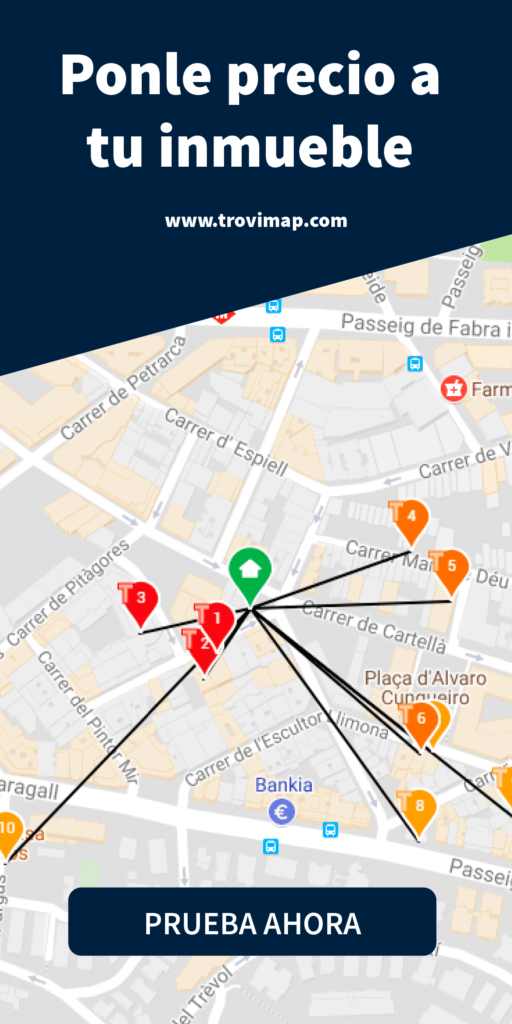

En ese sentido, lo ideal es solicitar una valoración antes de cerrar la operación de compraventa y comprobar el valor de referencia de Catastro. Trovimap te ofrece una herramienta de valoración inmobiliaria gratuita con la que podrás conocer el precio de mercado de una vivienda de una manera rápida, sencilla y con un cálculo basado en la situación real de la oferta y las características del inmueble.

Tanto si eres un particular interesado en vender o adquirir una vivienda como si tienes agencia, TroviValora es la mejor herramienta para conocer los precios de mercado siempre actualizados, y comprobar hasta qué punto el valor de referencia de Catastro responde a la realidad del inmueble.