Si era complicado prever la evolución del escenario económico hace unos meses, los últimos acontecimientos no han ayudado precisamente a aclararlo. El incremento del precio de la energía, una subida del IPC desconocida dese hace años y el conflicto de Ucrania han dado forma a una especie de “tormenta perfecta” que amenaza con remover los cimientos de la economía mundial.

Para hacer frente a sus consecuencias, una de las medidas que parece inevitable es la subida de los tipos de interés. De hecho, tanto la Reserva Federal de Estados Unidos como el Banco de Inglaterra ya lo han hecho. Mientras tanto, el Banco Central Europeo mantiene la puerta abierta a una decisión que podría llegar en los próximos meses.

Esa subida de interés tendrá repercusiones a todos los niveles, pero hay expertos que ya advierten de que será el mercado inmobiliario uno de los que se verá más afectados. De hecho, la simple posibilidad de una subida de los tipos de interés ya está teniendo consecuencias.

El euríbor, en positivo después de seis años

El euríbor, el índice de referencia de los préstamos hipotecarios, se mantenía en cifras negativas desde febrero de 2016. Cerró 2021 situado en un – 0,502%. En los tres primeros meses de 2022 ha conseguido mantenerse en negativo, pero abril ha supuesto un punto de inflexión y ya ha marcado jornadas en positivo.

Que el euríbor evolucione al alza es un adelanto de lo que podría ocurrir en caso de una subida de los tipos de interés. De momento, el hecho de que pase de cotizar en negativo a hacerlo en positivo significa que una hipoteca media de 150.000€ se puede encarecer alrededor de 150 euros anuales.

En el mercado hipotecario, por su parte, la previsible subida de los tipos de interés se traduce en un retroceso aún mayor de las hipotecas variables en favor de las fijas. Pero este cambio en la tendencia podría llevar implícito otro: el ajuste de las condiciones de contratación en las variables y la revisión al alza de las fijas.

Consecuencias de la subida de los tipos de interés en el mercado inmobiliario

El encarecimiento de las hipotecas implica mayores dificultades para acceder al crédito, a lo que se suma una rebaja en los niveles de ahorro y la pérdida de poder adquisitivo a causa de la inflación. Inevitablemente, esto tendrá implicaciones importantes en un sector que ha sido capaz de sortear la pandemia y está en plena recuperación.

La primera consecuencia previsible sería una caída en la demanda de vivienda, alentada por esa subida de los tipos de interés y esa pérdida de capacidad económica de las familias. Los compradores, en ese sentido, podrían hacer una pausa en la búsqueda de vivienda hasta disponer de mayores ahorros o mejorar su situación económica, de modo que puedan hacer frente a esas cuotas hipotecarias más elevadas o rebajar la cantidad necesaria para financiar la adquisición de la vivienda.

Pero también cabe esperar otros escenarios entre quienes sí están decididos a adquirir una casa a corto plazo. Por un lado, que aceleren el proceso antes de que, efectivamente, los tipos de interés suban. Y, por otro, que rebajen sus expectativas y cambien sus preferencias para centrarse en viviendas más accesibles.

En el otro lado, en el de los vendedores, una contracción de la demanda significa una rebaja en las posibilidades de venta y en la capacidad de negociación con los posibles compradores. En ese contexto, la decisión más acertada no es otra que un ajuste de los precios para adaptarse a esa nueva realidad del mercado.

El objetivo debe ser siempre vender en un plazo breve de tiempo, y conseguirlo es aún más importante en situaciones de incertidumbre como la actual. Sobrevalorar la vivienda puede significar que se quede estancada en el mercado y perder oportunidades si finalmente hay un ajuste importante de precios.

Al contrario, un precio ajustado puede significar obtener una buena rentabilidad de la operación y reducir riesgos en un escenario en el que es complicado prever lo que ocurrirá en unos meses. Calcular ese precio es sencillo con la experiencia y las herramientas con las que cuentan los profesionales del sector.

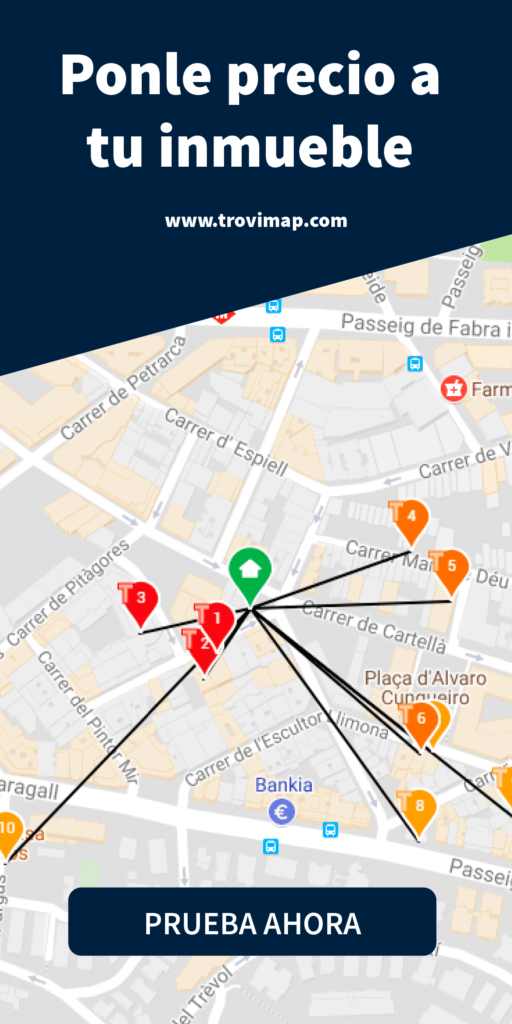

Trovimap ofrece una herramienta profesional de valoración de inmuebles que te permitirá conocer el valor real y actualizado de mercado para tu casa o el piso que quieres comprar.

TroviValora emplea la inteligencia artificial para combinar información de nuestra base de datos, variables del mercado y algoritmos específicos para obtener ese precio ajustado a cada momento. Valora tu inmueble gratis.

Y, si eres profesional, ofrecer en tu web la posibilidad de obtener valoraciones gratuitas es un eficaz medio para captar clientes.