El Banco Central Europeo ha cumplido previsiones y ha anunciado una nueva subida de los tipos de interés de 25 puntos básicos. El mercado descuenta que habrá al menos una subida más en la reunión de julio de 25 puntos básicos, antes de que la máxima autoridad monetaria y financiera en la zona de la moneda común haga una pausa en su política restrictiva para luchar contra la inflación. Los expertos también creen que miles de hogares intentarán renegociar las condiciones de sus hipotecas para reducir las cuotas mensuales y esperan que los bancos sigan librando una guerra hipotecaria con los tipos mixtos.

Los tipos subirán más y no bajarán hasta 2024

Con estos números sobre la mesa, algunos analistas afirman que lo más probable es que veamos otra nueva subida del precio del dinero en la reunión de julio, fecha en la que los tipos de interés podrían tocar techo, según Gilles Moëc, economista jefe en AXA Investment Managers. En su opinión, los recortes de tipos «deben esperar hasta junio de 2024». Tal y como explica Raymond Torres, director de Coyuntura de Funcas, “el BCE va a seguir subiendo tipos hasta julio, aunque lo que pase a partir de entonces ya es incierto”. Torres argumenta que la inflación no se situará en línea con el objetivo del 2% del BCE hasta 2025, pero que el guardián del euro podría hacer una pausa en las subidas de tipos este verano para “integrar el impacto en el crédito a empresas y familias, y el enfriamiento que se está produciendo en la demanda, consiguiendo así equilibrar su objetivo de luchar contra la inflación con el de garantizar la estabilidad financiera en la eurozona y evitar que la economía descarrile”.

En concreto, recalca que “lo importante es el ‘gap’ existente entre los tipos de interés del dólar y del euro. La Fed empezó mucho antes que el BCE con las subidas de tipos, y ahora hay más de un punto de diferencia en los tipos de interés . La inflación no se va a solucionar por sí sola, por ello, y aunque sea a base de cuartos de punto, el BCE tiene que seguir subiendo los tipos de interés en los próximos meses, al menos hasta que la inflación subyacente ceda”. Si esto sucede, añade Córdoba, “es posible que los tipos de interés bajen en 2024 hasta quedarse entre el 3% y el 3,5%, con lo que se señalaría el camino para que en 2025 y 2026 estemos en torno al 2%, objetivo del BCE”.

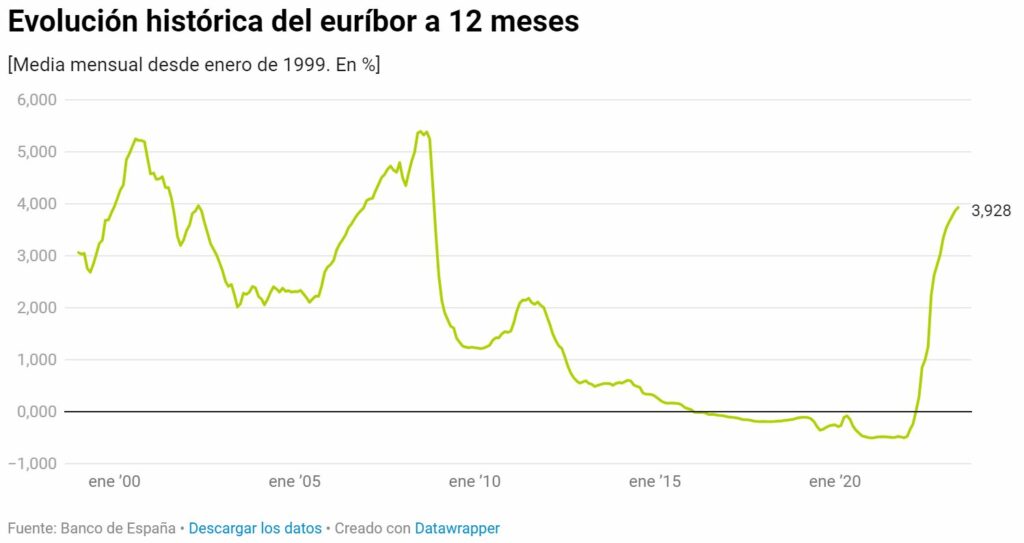

El euríbor se mantendrá estable cerca del 4%. La actual subida de los tipos de interés y las futuras que podría acometer el BCE para doblegar la inflación impedirán que el euríbor dé una tregua a los hipotecados en los próximos meses. Con este escenario sobre la mesa, las cuotas de las hipotecas variables referenciadas a este indicador se mantendrán en niveles elevados, aunque se encarecerán con menos intensidad que hasta ahora. En este sentido, los expertos afirman que “especular sobre el futuro del euríbor y su techo es arriesgado, ya que todo dependerá de la evolución de la inflación y el posible impacto de las subidas de tipos en el crecimiento económico y el empleo”. No obstante, algunos dicen que “no debemos olvidar que históricamente la inflación resulta difícil de doblegar, y que hemos visto tipos más altos que los actuales”.

Más dificultades para los consumidores con bajo poder adquisitivo

Otra de las consecuencias de la subida de tipos que acaba de anunciar el BCE y de las que están por venir es que los consumidores con menos recursos tendrán aún más dificultades para acceder a una hipoteca para la compra de una vivienda. “El encarecimiento del euríbor está teniendo ya un impacto muy fuerte en el volumen de hipotecas concedidas, afectando especialmente a las rentas más bajas, que se han visto expulsadas del mercado ante su incapacidad de cubrir la nueva cuota hipotecaria”, recalcan los expertos. Según los datos del Banco de España, la ratio que mide la relación entre el importe de los préstamos y el valor de las viviendas se encuentra actualmente en el 63%, mínimos desde diciembre de 2019, mientras que las hipotecas de mayor riesgo representan el 7,1% del saldo total. El propio BCE reconoce que las anteriores subidas de los tipos están teniendo un impacto en el mercado y que prevé una mayor contracción de la demanda.

« El endurecimiento de las condiciones de financiación es uno de los motivos principales por los que se prevé que la inflación continúe disminuyendo hacia el objetivo, ya que se espera que frene cada vez más la demanda».

Más amortizaciones anticipadas

Otro impacto de las subidas de los tipos de interés en el mercado hipotecario, y que se podría acelerar en los próximos meses, es el número de hogares con ahorros que está amortizando capital de forma anticipada sus hipotecas variables para reducir el pago de intereses y la cuota mensual, compensando así el mazazo del euríbor. El director de coyuntura de Funcas cree que muchas familias optarán por devolver anticipadamente los préstamos. Una opción que, no obstante, afecta de lleno a la rentabilidad de los bancos, ya que las amortizaciones están superando a las nuevas formalizaciones, lo que está reduciendo el saldo total de hipotecas.

Entra aquí si quieres renegociar tu hipoteca o solicitar una nueva

Más cambios de hipotecas y protagonismo del tipo mixto

Si bien los expertos creen que los hipotecados con ahorros optarán por amortizar capital, en el caso de los hipotecados con un préstamo variable y que no disponen de ahorros, la tendencia que se está imponiendo es la renegociación de las condiciones, ya sea con su banco o con otro, buscando protegerse del euríbor bajo el paraguas del tipo fijo. Como recuerdan algunos expertos, “los bancos se encuentran ahora en una encrucijada, presionados por la mayor amortización anticipada de la cartera hipotecaria y la pelea por captar clientes en un mercado de nuevas hipotecas que se ha reducido sensiblemente. También añaden que “con el euríbor en el 4%, el tipo de interés de las hipotecas variables estará por encima de ese nivel, mientras que sigue habiendo hipotecas fijas en el mercado en torno al 3%, y mixtas con la parte fija inicial cercana al 2% o incluso por debajo. Como siempre, lo fundamental es obtener ofertas personalizadas de diferentes bancos y compararlas.

Es decir, ir más allá de la publicidad inicial de los bancos”. El director de coyuntura de Funcas también considera que las hipotecas mixtas son una opción que permite diversificar el riesgo, lo que aumentará su atractivo de cara a las familias al menos hasta que empiecen a bajar los tipos de interés. Será entonces cuando las hipotecas variables podrían recuperar interés. El economista Miguel Córdoba se suma a esta teoría y argumenta que “la opción mixta parece razonable en el entorno actual, ya que no espero que los tipos de interés superen en el medio plazo el 5%, pero la hipoteca se firma a 30 años y nadie puede afirmar que va a conservar su empleo en ese plazo, o que los tipos de interés se vuelvan a poner en dos dígitos como pasó en décadas pasadas”.

“Sigo pensando que un 4% de tipo de interés no es un mal precio para una hipoteca, al menos si tenemos memoria histórica. Se alerta de que la situación se está volviendo muy compleja, ya que el precio de los pisos se mantiene estable al tiempo que las compraventas y la firma de nuevas hipotecas están cayendo a doble dígito en los últimos meses. Así, el futuro parece venir marcado por menos hipotecas y unas casas más caras. Si quieres saber la evolución del precio de tu casa y conocer el precio adecuado de venta puedas hacerlo aquí.