La pandemia ha disparado el número de viviendas heredadas en España. El pasado año, según datos del INE, la cifra superó las 151.500. Pero en este 2021 se están batiendo récords, solo en marzo el número ascendió a casi 19.500. Por comunidades, son Cataluña, Andalucía y Madrid las que encabezan el ranking.

Más allá de las cifras oficiales, esta inusual situación provoca las lógicas dudas sobre la fiscalidad de un piso heredado, mucho más con los recientemente aprobados cambios fiscales, incluidos en la Ley de medidas de prevención y lucha contra el fraude fiscal.

Fiscalidad de un piso heredado: impuestos

El tributo más significativo que hay que satisfacer al heredar un inmueble es el Impuesto de Sucesiones. Su cuantía depende del valor del bien, de modo que se establecen gravámenes que oscilan entre el 7,65% y el 34%.

Sin embargo, se deben tener en cuenta las bonificaciones de cada comunidad, y en este aspecto hay grandes diferencias. En Madrid, por ejemplo, este impuesto está bonificado en un 99%, mientras que en otras comunidades esa bonificación no solo es menor, sino que depende de la base imponible y hasta del grado de parentesco.

El segundo impuesto que hay que satisfacer es el de la plusvalía municipal. Este se calcula teniendo en cuenta dos factores: el valor catastral y un porcentaje del incremento del valor del inmueble a lo largo de un plazo máximo de 20 años. Se debe satisfacer siempre que haya una transmisión patrimonial, del tipo que sea y el tipo impositivo, determinado por cada Ayuntamiento, no podrá exceder el 30%.

A esta fiscalidad de un piso heredado habría que sumar otros gastos, como son los derivados de notaría o de inscripción en el Registro de la Propiedad.

¿En qué afectan los nuevos cambios fiscales?

La aprobación de la Ley contra el fraude fiscal introduce cambios importantes en los impuestos a los que hay que hacer frente al heredar un inmueble. La principal modificación tiene que ver con el valor de referencia de la vivienda, base para calcular tanto el Impuesto de Sucesiones como el de Transmisiones Patrimoniales.

Consecuencias del nuevo valor de referencia

Con la entrada en vigor de la nueva ley, ese valor de referencia será el que cada año apruebe la Dirección General del Catastro. Se calculará teniendo en cuenta información facilitada por ayuntamientos, notarios y registradores. ¿Qué significa? Que no se valorarán características específicas del inmueble, como su estado de conservación. Tampoco mediará visita de inspectores del organismo de Hacienda de la comunidad autónoma para hacer el cálculo en cada caso concreto.

En este último aspecto se enmarca otra novedad. Hasta ahora, era la Hacienda pública la que debía comprobar que el valor por el que se había tributado era el correcto. Cuando se detectaba que era inferior al real, se iniciaba un procedimiento de inspección y se realizaba la llamada liquidación complementaria por comprobación de valores. La nueva ley da la vuelta al procedimiento y obliga a que sea el contribuyente quien reclame si considera que el valor de referencia no se ajusta a la realidad.

Este es un cambio significativo. No hay que olvidar que el precio de la vivienda está sometido a oscilaciones a veces importantes y en periodos cortos de tiempo. Una rebaja brusca del precio de mercado puede hacer que su valor real quede por debajo del catastral. Si eso ocurriera, es el propietario quien debe invertir recursos y dinero en demostrar el error.

La principal y más inmediata consecuencia es que el cálculo del Impuesto de Sucesiones se realizará en base a ese valor de referencia y, correcto o no, habrá que liquidarlo dentro del plazo previsto, seis meses. Solo entonces se podría impugnar y esperar a una resolución favorable para recuperar la cantidad de más satisfecha.

Consecuencias en el pacto sucesorio

Es otra de las modificaciones que afectan a la fiscalidad de un piso heredado. Esta figura permite transmitir la vivienda como anticipación de la herencia futura. Muchas personas optan por ella porque se considera sucesión, no donación, de modo que el gravamen es menor.

El principal cambio que introduce la nueva ley tiene que ver con el IRPF. Hasta ahora, solo que había que satisfacer el Impuesto de Sucesiones, no había que declarar ganancia patrimonial en el IRPF. Este aspecto cambia y sí tributará si se vende el inmueble antes de que fallezca la persona que lo transmitió en vida.

Hay una excepción: esas ventajas fiscales se podrán disfrutar si el bien se transmite cinco años después de firmar el pacto sucesorio, aunque el donante no haya fallecido.

Son los principales cambios en la fiscalidad de un piso heredado que se introducen con la nueva Ley de medidas de prevención y lucha contra el fraude fiscal. Pero es importante considerar un aspecto clave: el valor de referencia no se aplicará hasta 2022.

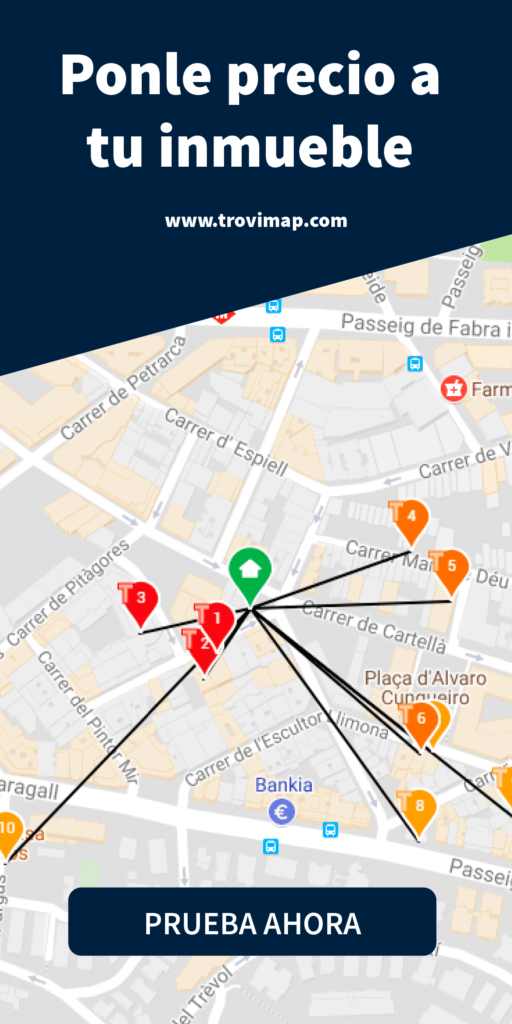

Si tienes un piso fruto de herencia y quieres venderlo, ahora es el momento. Puedes publicar tu anuncio en Trovimappara llegar a muchos más potenciales compradores.

Y, además, con la herramienta gratuita Trovivalora puedes tener una tasación online de tu inmueble para marcar un precio justo y atractivo. No dejes pasar más tiempo, perderás oportunidades.