Los simuladores de hipotecas son herramientas útiles para calcular la cuota mensual de un préstamo hipotecario. Conocer los gastos asociados es fundamental para tomar decisiones informadas sobre financiamiento inmobiliario. Diferentes entidades ofrecen opciones de hipoteca fija, variable y mixta, adaptándose a las necesidades de cada cliente.

Simuladores de hipotecas: Herramientas útiles para calcular la cuota mensual

Los simuladores de hipotecas son una herramienta fundamental para quienes desean conocer de forma rápida y sencilla la cuota mensual de su préstamo hipotecario. A través de estas herramientas, es posible realizar un estudio personalizado de diferentes opciones de hipoteca y así tomar decisiones informadas.

Opciones de hipoteca ofrecidas por entidades bancarias

Las entidades bancarias ofrecen una variedad de opciones de hipoteca, entre las que se encuentran las hipotecas fijas, variables y mixtas. Cada una de estas opciones tiene sus propias características y ventajas que se adaptan a las necesidades de los clientes.

Funcionamiento de los simuladores de hipotecas

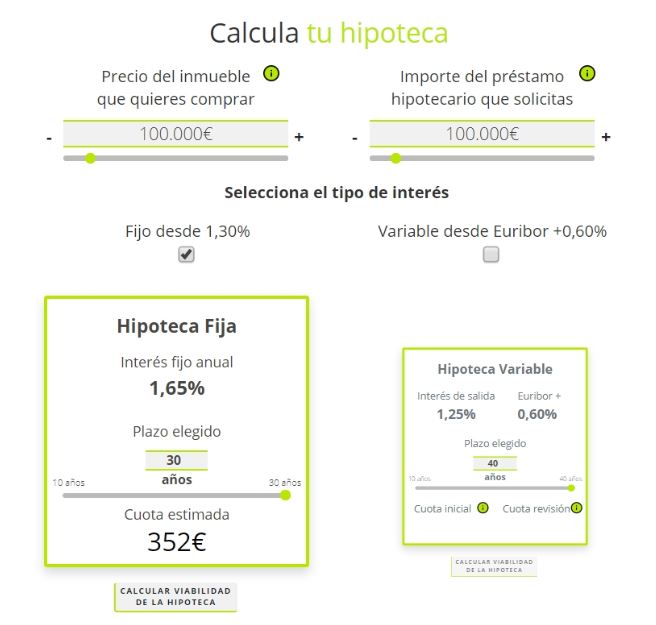

Los simuladores de hipotecas funcionan a través de la introducción de datos como el monto del préstamo, el plazo de amortización y el tipo de interés. Con esta información, la herramienta calcula de forma automática la cuota mensual a pagar, permitiendo visualizar de manera clara y detallada los gastos asociados al préstamo hipotecario.

Importancia de conocer los gastos asociados a un préstamo hipotecario

Es fundamental tener conocimiento sobre los gastos asociados a un préstamo hipotecario, como los intereses, comisiones y seguros, ya que estos influyen directamente en la cuota mensual a pagar. Con la ayuda de los simuladores de hipotecas, es posible anticiparse a estos gastos y planificar de manera adecuada la economía personal.

Tipos de hipotecas disponibles en el mercado

Al buscar financiamiento para la compra de una vivienda, es fundamental conocer los diferentes tipos de hipotecas disponibles en el mercado y las características que ofrecen. A continuación, se detallan las opciones más comunes:

Hipotecas fijas, variables y mixtas

- Las hipotecas fijas mantienen un tipo de interés constante a lo largo de toda la vida del préstamo, lo que proporciona estabilidad en las cuotas mensuales.

- Por otro lado, las hipotecas variables tienen un interés que puede fluctuar según el índice de referencia, lo que puede implicar variaciones en la cuota mensual.

- Las hipotecas mixtas combinan características de las fijas y variables, ofreciendo un periodo inicial con tipo fijo y posteriormente variable.

Hipotecas para jóvenes y no residentes

Existen hipotecas diseñadas específicamente para jóvenes con condiciones ventajosas, tales como plazos más largos o tipos de interés preferenciales. Por otro lado, las hipotecas para no residentes están destinadas a personas que no tienen su residencia fiscal en el país donde se solicita el préstamo.

Ventajas y desventajas de cada tipo de hipoteca

- Las hipotecas fijas ofrecen estabilidad en las cuotas mensuales, evitando sorpresas ante posibles cambios en el mercado financiero.

- Las hipotecas variables pueden beneficiarse de bajadas en los tipos de interés, pero también implican mayores riesgos en caso de subidas.

- Las hipotecas mixtas combinan lo mejor de ambos tipos, ofreciendo un equilibrio entre estabilidad y flexibilidad.

Información sobre productos y servicios relacionados con la financiación

Hipotecas, préstamos personales y créditos al consumo

Las entidades bancarias ofrecen una amplia gama de productos financieros destinados a cubrir las diferentes necesidades de sus clientes. Entre ellos se encuentran las hipotecas, que permiten financiar la compra de viviendas a largo plazo, los préstamos personales, que ofrecen liquidez inmediata para proyectos personales, y los créditos al consumo, ideales para adquirir bienes de consumo de forma rápida y sencilla.

Servicios de pago, cuentas y depósitos ofrecidos por entidades bancarias

Además de los productos financieros mencionados, las entidades bancarias proporcionan una amplia variedad de servicios relacionados con el pago, la gestión de cuentas y los depósitos. Desde transferencias bancarias hasta domiciliaciones de recibos, pasando por la apertura de cuentas corrientes y la contratación de depósitos a plazo fijo, los clientes pueden acceder a servicios que facilitan la gestión de sus finanzas de forma eficiente.

Seguros asociados a préstamos hipotecarios

Al solicitar un préstamo hipotecario, es fundamental contar con un seguro que proteja tanto al cliente como a la entidad financiera ante posibles imprevistos. Los seguros asociados a préstamos hipotecarios ofrecen cobertura en caso de fallecimiento, invalidez o desempleo, brindando tranquilidad y seguridad a ambas partes durante la vida del préstamo.

Uso de simuladores de préstamo hipotecario

Los simuladores de préstamo hipotecario son herramientas útiles que permiten calcular la cuota mensual a pagar y evaluar distintas variables que influyen en el préstamo. A través de estos dispositivos, es posible obtener una visión clara y detallada de los costos asociados a una hipoteca, lo cual resulta fundamental para tomar decisiones financieras informadas.

Cálculo de la cuota mensual y variables a tener en cuenta

- Los simuladores de préstamo hipotecario realizan el cálculo de la cuota mensual tomando en consideración el importe del préstamo, el plazo de amortización y el tipo de interés aplicado.

- Además del cálculo de la cuota mensual, es importante tener en cuenta otras variables como los gastos de formalización de la hipoteca, los seguros asociados y posibles comisiones bancarias que puedan afectar el costo total del préstamo.

- Mediante la introducción de distintos escenarios en el simulador, es posible visualizar cómo varían las cuotas mensuales en función de las diferentes condiciones financieras, lo que facilita la comparación de diferentes opciones de préstamo.

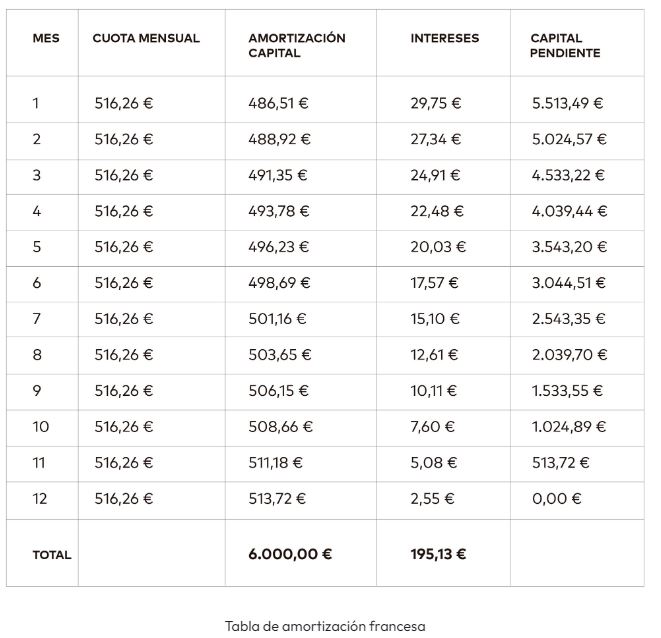

Simulaciones, representaciones gráficas y tablas de amortización proporcionadas

Los simuladores de préstamo hipotecario no solo ofrecen el cálculo de la cuota mensual, sino también la posibilidad de realizar diferentes simulaciones para analizar diversas situaciones financieras. Además, suelen proporcionar representaciones gráficas y tablas de amortización que permiten visualizar de manera clara la evolución del préstamo a lo largo del tiempo.

Simulaciones detalladas

- Los simuladores permiten realizar simulaciones detalladas en las que se pueden modificar diversos parámetros, como el tipo de interés, el plazo de amortización o la cantidad prestada, para analizar su impacto en la cuota mensual.

- Gracias a estas simulaciones, los usuarios pueden anticiparse a posibles escenarios futuros y ajustar su préstamo hipotecario de acuerdo a sus necesidades y posibilidades financieras.

Representaciones gráficas y tablas de amortización

- Las representaciones gráficas y las tablas de amortización permiten visualizar de forma gráfica y estructurada la evolución del préstamo, mostrando la distribución de los pagos a lo largo del tiempo y la proporción entre capital e intereses.

- Estas herramientas son de gran utilidad para comprender mejor el funcionamiento de la hipoteca y planificar adecuadamente los pagos a realizar en cada período.

Descargas en Excel y PDF disponibles para un análisis detallado

Algunos simuladores de préstamo hipotecario ofrecen la posibilidad de descargar los resultados en formatos como Excel o PDF, lo que facilita un análisis más detallado de la información proporcionada. Estos documentos descargables permiten guardar los datos obtenidos y realizar comparaciones más exhaustivas entre diferentes escenarios financieros.

Consultas, reclamaciones y educación financiera

En esta sección, abordaremos aspectos clave relacionados con la normativa vigente en préstamos e hipotecas, el papel fundamental que desempeñan los simuladores en el ámbito de la educación financiera y la relevancia de la transparencia en los servicios bancarios.

Normativa vigente en préstamos e hipotecas

- Las leyes y regulaciones en el sector de préstamos e hipotecas

- Requisitos legales para la concesión de préstamos y hipotecas

- Protección al consumidor en materia financiera

El papel de los simuladores en la educación financiera

- Facilitar la comprensión de los conceptos financieros básicos

- Permitir a los usuarios simular escenarios y tomar decisiones informadas

- Promover el conocimiento sobre términos financieros relevantes

Importancia de la transparencia en los servicios bancarios

- Presentación clara y detallada de los productos financieros

- Revelación de información relevante para los clientes

- Fomento de la confianza y seguridad en las transacciones bancarias