La contratación de hipotecas mixtas ha aumentado significativamente en los últimos meses y ya supone más del 25 % de los préstamos concedidos de las empresas de intermediación hipotecaria.

Es un producto financiero que combina varias características de las hipotecas tradicionales. Los expertos consideran que es una protección frente las subidas del euríbor y la incertidumbre económica de 2024, manteniendo un tipo de interés variable a largo plazo.

Antes de nada, ¿qué son las hipotecas mixtas?

Se podría decir que son una evolución de las hipotecas variables, ofreciendo unos primeros meses o un año con un tipo fijo antes de comenzar a referenciar sus intereses al euríbor.

Las mixtas alargan ese tramo fijo un poco más tiempo —desde los 3 años y hasta los 15—, dependiendo de la entidad bancaria y del perfil financiero del contratante.

En un país todavía muy atado al tipo de interés variable, las mixtas resucitan como una modalidad que, aun sin desprenderse del euríbor como índice de referencia a largo plazo, ofrece cierta estabilidad inicial apetecible en un contexto de subidas sobrevenidas.

Principales ventajas de las hipotecas mixtas

Aunque la hipoteca más estable hoy en día es la fija, aquellas personas cuyo perfil financiero no permita tener un buen tipo de interés fijo, pueden decantarse ya por las hipotecas mixtas.

- Tipo de interés fijo más bajo que el de las hipotecas fijas

- Opción de analizar el mercado antes de entrar en el tramo variable

- Mismas garantías que las hipotecas tradicionales (ley hipotecaría 2019)

A modo de ejemplo, si durante septiembre el mejor tipo de interés fijo fuera del 2,50 % TIN, la mejor hipoteca mixta podía tener unos primeros 3 años al 1,60 % TIN fijo.

¿Qué pasa si luego el euríbor no baja?

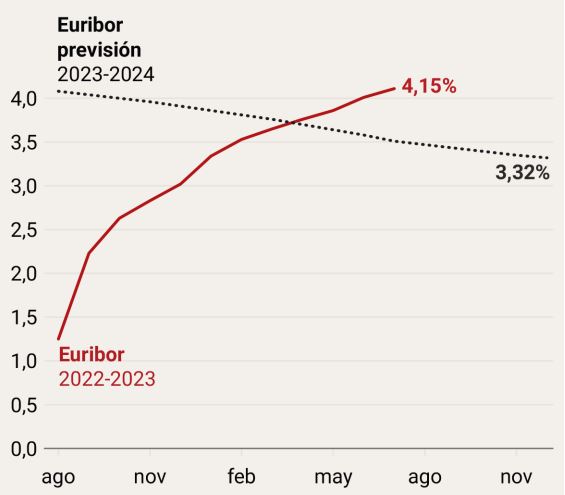

La previsión de los expertos sobre el euríbor es optimista: el índice llegará a su tope a principios de 2024 y comenzará a bajar a lo largo del año 2024. La teoría más extendida entre los analistas dice que, en tres años, el euríbor debería volver a tasas parecidas a las del último lustro, si las medidas de las autoridades en política monetaria responden como se ha previsto.

Pero si la situación se enquista y el euríbor no vuelve a tasas cercanas al 0 %, los expertos recuerdan que siempre hay opciones a valorar.

El hipotecado que haya estado alerta y haya reunido los ahorros suficientes podría decidir amortizar su hipoteca anticipadamente una vez pase al tramo variable, aprovechándose de la gratuidad de esta acción.

El hipotecado que no pueda amortizar anticipadamente su hipoteca puede buscar opciones para cambiar de tipo variable a fijo, renegociar su tipo de interés o mudarse de banco.

Las mejores hipotecas mixtas del mercado

Muchas entidades financieras ofrecen diversas hipotecas mixtas. Para conocer el tipo de interés que cada banco puede ofrecer según el perfil financiero del contratante, lo más certero será contactar con la entidad directamente y pedirle una oferta vinculante.

Entre las ofertas publicitadas en las webs de los bancos, destacan aquellas en las que el interesado podrá elegir entre un primer tramo a tipo fijo de dos años y medio o de 9 años y medio. El tipo de interés fijo de cada una varía según las condiciones.

Esto son solo ofertas generales que no responden al perfil de contratante medio. Para comparar varias opciones según un perfil financiero concreto, una opción popularizada recientemente es la de contratar un bróker hipotecario. Ellos negocian con los principales bancos, presentan las ofertas disponibles a sus clientes para que ellos elijan la que más les convenga.